Entnahmepläne (auch Auszahlpläne genannt) bieten Ihnen die Möglichkeit, Ihr Vermögen (z. B. Erspartes, Erbschaft, Mittel aus fälligen Lebensversicherungen) rentabel anzulegen und gleichzeitig ein regelmäßiges Zusatzeinkommen zu erhalten.

Sie entscheiden, ob Sie mit dem Entnahmeplan Ihr Kapital im Depot erhalten oder es mit der Zeit aufbrauchen möchten. Während Sie sich bei einem Entnahmeplan mit Kapitalerhalt nur die Kursgewinne und Ausschüttungen auszahlen lassen, können Sie bei einem Entnahmeplan mit Kapitalentnahme eine individuell bestimmbare monatliche Auszahlung erhalten, bis die gesamte Anlagesumme und die Kursgewinne im Depot aufgezehrt sind.

Beide Entnahmeplan-Modelle bieten eine ideale Lösung, um Kapital für ein zusätzliches regelmäßiges Einkommen oder die Altersvorsorge aufzubauen.

Sichern Sie sich ein Zusatzeinkommen mit einem Auszahlplan:

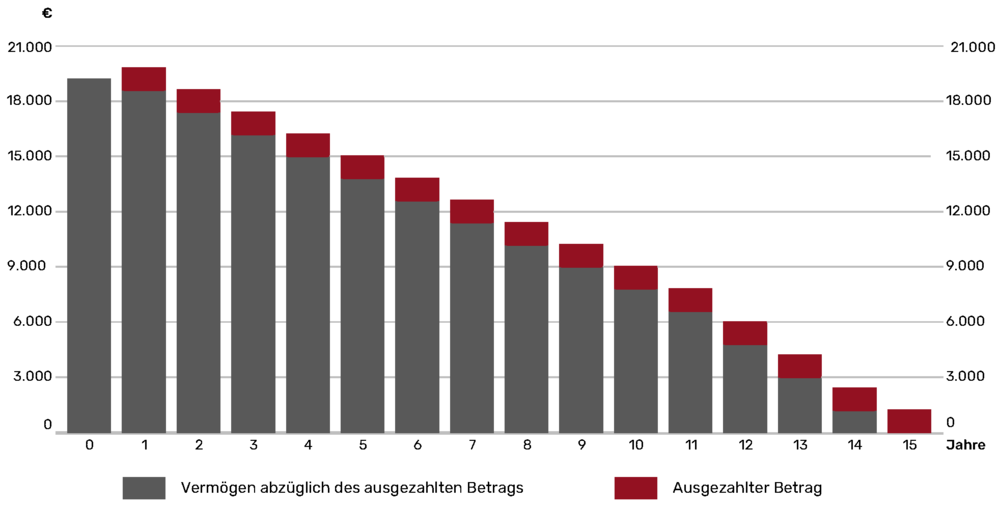

Ergebnis: Ohne die Anlage im Depot wäre der Betrag nach gut 11 Jahren aufgebraucht. Dank der Kapitalmarktchancen profitieren Sie in unserem Beispiel bei gleicher monatlichen Auszahlrate rund 4 Jahre länger vom gleichen Anlagebetrag.

| Angenommene Wertentwicklung des Fonds | 4 % | 4 % | 6 % | 6 % |

| Anlagesumme (Kapital) | 50.000 € | 50.000 € | 30.000 € | 30.000 € |

| Monatliche Entnahme | 250 € | 500 € | 250 € | 500 € |

| Dauer der Entnahme (Laufzeit) | 27,3 Jahre | 10,1 Jahre | 15,2 Jahre | 5,9 Jahre |

Beispiel:

Bei einer sukzessiven Auszahlung des Startkapitals von 50.000 € in Form eines Auszahlplans können Sie bei einer angenommenen Rendite von 4% über 27 Jahre monatlich 250 € entnehmen. (Quelle: eigene Berechnung)

Nicht alles, was zu einem sinnvollen Sparplan gehört, eignet sich auch für einen Entnahmeplan. Reine Aktienfonds schwanken zu stark und können den Auszahlplan ins Wanken bringen. Bei Kursverlusten würde das Kapital schneller aufgezehrt als geplant.

Deswegen rät man bei Auszahlplänen zu risikoärmeren Fonds wie zum Beispiel Mischfonds. Beispielhaft hierfür sind

| Fondsname |

Performance 3 Jahre Die Begriffe Wertentwicklung und Performance bei Investmentfonds beziehen sich darauf, wie sich der Wert eines Fonds über einen bestimmten Zeitraum entwickelt hat. Sie ist eine zentrale Kennzahl, um die Qualität und den Erfolg eines Fonds zu bewerten. Anleger können damit Fonds vergleichen, um diejenigen zu wählen, die ihren Anlagezielen entsprechen. Wichtig ist jedoch, die Vergangenheit nicht als Garantie für die zukünftige Entwicklung zu sehen. |

Ausgabeaufschlag

Der Ausgabeaufschlag bei Fonds (oft auch als Agio oder Einstiegskosten bezeichnet) ist eine einmalige Gebühr, die beim Kauf von Fondsanteilen anfällt. Sie wird von der Bank oder dem Berater erhoben und dient dazu, die Vertriebs- und die Beratungskosten zu decken. Die Dienstleister können jedoch auch auf diese Gebühr verzichten. |

Für unsere Kunden

Bezeichnet die Höhe des Ausgabeaufschlags, den die FondsSuperMarkt-Kunden zahlen. FondsSuperMarkt-Kunden erhalten beim Kauf der meisten Fonds dauerhaft einen Rabatt von 100% auf den Ausgabeaufschlag. |

| LU0599946976 | 16,53 % | 5 % | 0 % |

| LU0553164731 | 22,08 % | 3,85 % | 0 % |

| LU0136412771 | 24,68 % | 2,91 % | 0 % |

| LU0944781623 | 7,63 % | 5 % | 0 % |

Gönnen Sie sich ohne viel Aufwand ein finanzielles Extra. Ihr investiertes Fondsvermögen nimmt während der Laufzeit an der Wertentwicklung teil und Sie legen Ihren Auszahlplan gemäß Ihrer Wünsche und Bedürfnisse an. So entsteht ein attraktives Zusatzeinkommen. Ein Entnahmeplan kann in vielen Lebenssituationen hilfreich sein. Sie können mit dem Geld zum Beispiel Ihre Rente aufbessern, Ihr Studium finanzieren oder sich ein finanzielles Polster für die Elternzeit schaffen.

*Rechtlicher Hinweis: Die veröffentlichten Informationen dienen ausschließlich eigenen Informationszwecken und sind unverbindlich. Sie sind nicht als Angemessenheitsprüfung i.S.d. § 16 Abs. 2 FinVermVAnlageberatung, Anlageberatung oder Aufforderung bzw. Empfehlung zum Kauf, Verkauf oder Halten von Fonds, zum Eröffnen oder Übertragen eines Depots oder als eine Empfehlung zu einer bestimmten Anlagestrategie zu verstehen. Vergangenheitsbezogene Daten sind kein Indikator für die zukünftige Wertentwicklung und bieten keine Garantie für einen Erfolg in der Zukunft.